(※スマホの方は上記の図を長押しするとスマホに写真として保存できたりコピーできたりします)

43歳でミニマム生活者のA1理論です!

ついに今年の春からずっとやりたかったインデックス投資の買い付けを楽天証券で行いました!それと同時に少し時間を取り、ゆっくりと『老後資金戦略』も考えてみましたので、改めてパワーポイント資料に落とし込み、このブログ記事にすることにしました。

この記事が老後のおカネに関してぼんやりとした不安がある方、インデックス投資に興味がある方、楽天証券に興味がある方などの参考になれば幸いです!

この記事のミニマムなまとめ!

- 老後の三大リスク『おカネ』『健康』『人間関係』に関しては速やかに対策を!!

- 『おカネ』対策に関しては学長本を読み、楽天証券でつみたてNISA口座を開いてS&P500かオールカントリーを買うだけ!

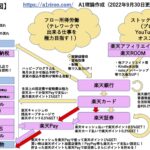

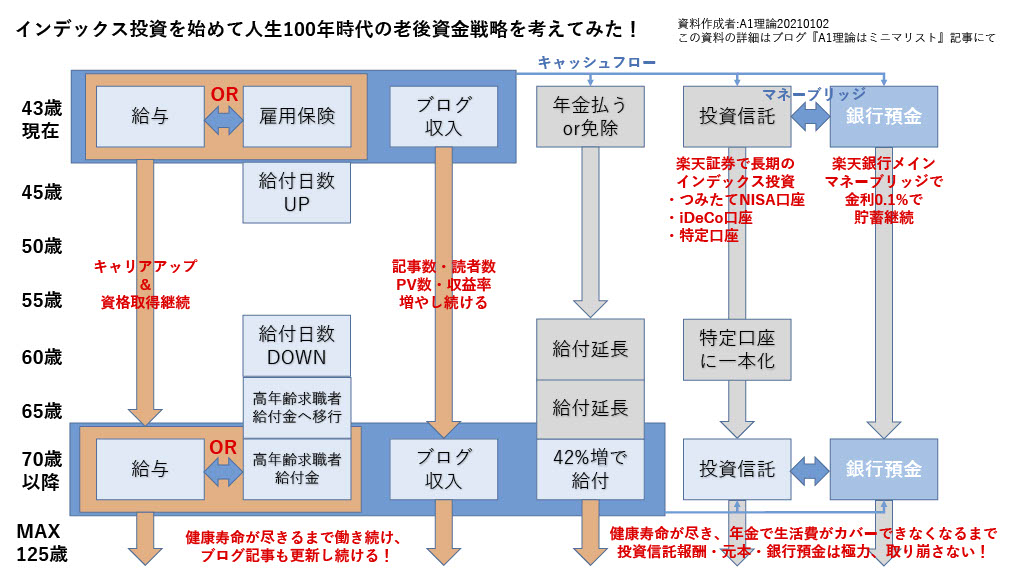

- インデックス投資のスタートと同時にこの記事のアイキャッチ画像の図のような『老後資金戦略』を練るのがオススメ!

- 「長生きはリスク」と考えるべき!

- 『おカネ』より大事なのは『健康』と『人間関係』だと思う!

- 楽天証券でのインデックス投資買い付け時はこの記事の最後のほうのタイムラインを参考にしてください!

老後の三大リスク『おカネ』『健康』『人間関係』に関しては速やかに対策を!!

まずはここのところ僕がずっとブログやtwitterで発信していることと被りますが、僕は最近、人生100年時代の三大リスクは『おカネ』『健康』『人間関係』だと思っていて、考えたり対策をしていた時に▼勝間和代さんがまさにドンピシャの本を出してくれて即買いし、読書感想文も書きました!

-

-

本日発売!勝間和代さん新刊『勝間式ロジカル不老長寿』で「人生100年時代の3大リスク」をミニマムに!

最近、退職を機に「残りの人生のコスパ」を見つめ直している43歳のA1理論です! 今回は本日発売された勝間和代さんの新刊『勝間式ロジカル不老長寿』が人生100年時代の「残りの人生のコスパ」を考える上でめ ...

続きを見る

まぁ、僕は勝間さんのYouTubeもtwitterもほぼ毎日見ているので、思考が同期されていたのかもしれませんが、どう考えてもこの『三大リスク』への対策は人生100年時代の現代日本人にとっては必修課題だと思うのですが、すべてに対策している人はかなり少ないと思っています。

例えば僕の知り合いの40代のAさんは『健康』リテラシーはかなり高く、健康に関する知識・経験はすごくあって、体型もスリムで身体もどこも悪くないのですが、『おカネ』に関してはリテラシーが低く、常に貯金ゼロで、去年のコロナ禍で仕事が減ってしまい、家賃が払えるかどうかのギリギリ状態で必死に仕事の空き時間にUber eatsをしていました。。。

また同じく40代の友人S君は元々倹約家なこともあり、『おカネ』に対するリテラシーはかなり高く、この春に僕が両学長本&動画を教えてあげるとスイッチが入り、インデックス投資も自分で調べたりして最適解を見つけ積立額も増額していったりして順調なのですが、『健康』リテラシーが低く、夜中にスーパーの割引の揚げ物をガツ食いしてから寝るので日々、トランス脂肪酸の被害をモロにくらっていますwお腹も最近また出てきた気がしますw

というわけで、個人的にはこの「三大リスク」のすべてに対策している40代って世の中にあんまりいないんじゃないかなーって印象です。

でも人生100年時代は現代日本人はこの「三大リスク」に可及的速やかに対応すべきだと僕は思います。なぜなら寿命(ライフスパン)が延びても『健康』寿命が短いと意味ないですし、『健康』寿命が長くても『おカネ』がないと不自由ですし、良好な『人間関係』がないとそもそも生きてて楽しくないからです。

ちなみに僕の対策は『健康』に関しては今年の6月よりかなり意識し始め、一旦、今までの「生活習慣」をいろいろリセットしました。それらに関してはこの8月にブログ記事に書いていこうと思います。

『人間関係』に関しては僕は一番のラスボスだと昔から考えていて、ここを整備するのに40年以上かかった気がしますが、このブログやtwitterを起点として「自分と親和性の高い人と極力、いっしょにいる」という作戦でどうにか残りの人生も進んでいきたいと考えています。

そして、今回のこの記事のテーマの『おカネ』に関してですが、この記事でその対策法と、僕のオススメの戦略、今回の僕がインデックス投資を買った時のタイムラインなどを書いていきたいと思います!

個人的には「三大リスク」のうち、『おカネ』は一番、対策が簡単な気もします。受験勉強と同じく、対策に個人差があまりなく、定石セオリーがすでに確立していますからね。情報もYouTube上にいっぱい落ちています。

次に『健康』の維持が難しく、ラスボスはやはり『人間関係』じゃないかと考えています。それについてはまた別の記事に書いていければと思います!それでは以下に老後の『おカネ』対策に関して書いていきます!!

『おカネ』対策に関しては学長本を読み『貯める力』を極めたら、楽天証券でつみたてNISA口座を開いてS&P500かオールカントリーを買うだけ!

まずはこれも何度も書いていますが、『おカネ』対策に関して買う本はまずはリベ大両学長の▼『お金の大学』だけでOKです!あとは各種YouTube動画で補強です!

-

-

リベ大両学長著『お金の大学』は現代日本人必読の書!そしてまずは「固定費ミニマリスト」を目指そう!!

2024/11/20改訂版が発売されました!▲この写真の旧版ではなく▼この改訂版の購入を強くオススメします! 【改訂版】本当の自由を手に入れる お金の大学 created by Rinker ...

続きを見る

で、上記の僕のブログ記事にも書いていますが、老後の『おカネ』対策だけに関して、この本から大事なところをミニマムに抽出すると、

①『貯める力』全般

②『増やす力』のインデックス投資の部分まで

だけで十分です!『稼ぐ力』も飛ばし読みでOK!両学長が言う「お金にまつわる五つの力」のうち、最後の2つの『守る力』と『使う力』はそもそもおカネがそこそこある人向けかなと思うので読み飛ばしでOK!『稼ぐ力』に関しては読者にはいろんな職種の人がいるので概念論に止まっている感じなのでここも老後の『おカネ』だけに関していうとやはり読み飛ばしでいいかなと。

まぁ要は「ケチケチ作戦で投資資金を捻出して、インデックス投資を始める!」ってことです。もう本当、これだけのシンプルな話なんです。『貯める力』に関しては僕やS君のような元々ケチケチ人間の場合はすでにマスターしていることも多いのでその今までのケチケチ作戦を補強する感じですね。SIMフリースマホにしたり、保険を見直したり。中田敦彦さんのこの本の紹介動画を参考にしてもいいと思います。

そして『増やす力』のインデックス投資に関してはもうすでに定石セオリーが確立していて、要は楽天証券でつみたてNISA口座を開いて、楽天カード投資で(2022年8月30日追記:2022年夏からは楽天キャッシュ投資で)、長期でインデックス投資をする、という感じです。勝間さんが昔から▼「お金は銀行に預けるな」という本でずっと言ってきた内容の超簡単版&令和版という感じです。

現代日本の超低金利時代ではケチケチ節約したおカネを銀行にいくら入れておいてもほぼ全く増えないです。

「おカネを増やす方法」は、「昭和」の時代は普通に郵便貯金や定期金利に入れておくだけで年利7%という超高金利で自動的に増えていっていたのですが、「平成」30年間はそういう方法があまりなく、勝間さんの方法(勝間さん的にはドルコスト平均法という言葉をよく使います)もまわりに誰もやっている人がおらず、僕は少し警戒していました。

しかし「令和」になり「つみたてNISA」という国の制度ができたり、海外の株がドルコスト平均法でネット証券、特に楽天証券で簡単にインデックス投資が買えるようになって、そういう「昭和」の『マネーマシン』が約30年ぶりに復活した感じです。(いや本当、「平成」という時代はずっと氷河期でした。。。)

インデックス投資をするなら野村證券などのリアル店舗のないネット証券前提で(手数料が安いので)、ネット証券は「5大ネット証券」と言われていますが2021年現在では事実上、楽天証券とSBI証券の2強状態になっています。

他の松井証券、マネックス証券、auカブコム証券(旧カブドットコム証券)はぶっちゃけオワコン化していて、個人的には「ああ、昔そんなのあったなぁ。」という感じです。個人的には「2000年代(00年代)のネット証券」という感じです。(2022年8月30日追記:2022年になってからauカブコム証券がau経済圏とともに追い上げてきています!)

で、SBI証券に関しては、2010年代にネット証券を始めた人が多く使っている印象で、2020年代からネット証券を始めるなら楽天証券一択だと僕は思います。理由は楽天経済圏の存在が大きいですし、最近はYouTuberとかも楽天証券前提に話をしていたりしますし、操作画面は他のネット証券に比べて楽天証券が一番シンプルでわかりやすいと言われます。迷うなら楽天証券一択です!僕の▼これらの記事も参考にしていただければ!

-

-

『楽天経済圏』で生きていく!「ミニマムFIRE」まで5~10年働けば到達できる時代に日本は突入!!

これから『楽天経済圏』で生きていこうと考えているA1理論です! ちなみに2021年5月現在、僕は楽天のサービスは楽天IDと楽天モバイルしか契約していません!楽天市場で買い物したこともここ43年ほどあり ...

続きを見る

-

-

【初心者向けに画面で解説】楽天証券のNISA口座と楽天銀行の開設方法&注意点!

2021年6月7日夕方ごろ楽天証券と楽天銀行に自宅のパソコンからWEB申し込みしたA1理論です!目的はつみたてNISAで投資信託をして『楽天経済圏』で生きていって早めに人生を『ミニマムFIRE』するた ...

続きを見る

-

-

楽天証券と楽天銀行のWEB申込後に封筒が届いてから僕がしたことまとめ!

先日、▼楽天証券(特定口座&つみたてNISA口座)と楽天銀行をWEBで同時申し込みしたA1理論です! その後、上記写真の楽天証券と楽天銀行の封筒が家に届いたので、それからしたことを今回の記事で ...

続きを見る

ちなみに楽天証券の申し込みはサイトでしてから2週間ほどで家にIDの封筒が届いて(この時点で特定口座は使える)、そのIDでログインしてから約2週間後につみたてNISA口座が使えるようになります!

そしてつみたてNISA口座で買う商品は「全世界株」か「全米株」の2択で、ここが迷いどころです。いわゆる両学長が言うところの「ビアンカ・フローラ問題」ですwこの問題に関しては、僕は春くらいからずっとウォーキング仲間のS君と議論し続けていましたが、現時点での僕らの結論を先に言います!

●つみたてNISA口座で「S&P500」を満額購入

●iDeCo口座で「楽天VTI」を満額購入

●特定口座で「オールカントリー」を資金調整して購入

です!税制優遇が適用されるつみたてNISA口座とiDeCo口座で伸びの大きい「全米株」を購入し、税金がかかる特定口座で伸びが小さい「全世界株」を購入の二面作戦です!これならどっちが上がったり下がったりしても後悔はミニマム、かつリスクヘッジができていると判断です。

ちなみにiDeCoが「楽天VTI」なのは楽天証券のiDeCo口座では「emaxis slim」シリーズが購入できないからですが、それはそれでリスク分散になると考えました!

そしてこれらの用語の意味がちょっとわからないという方は、これらの用語を理解してから購入することを強くお勧めします!書籍は学長本だけで十分なので、あとはYouTubeの学長動画や、他には「バンクアカデミー」「【投資家】ぽんちよ」「ミニマリストゆみにゃん」動画などで勉強するのがオススメです!

僕はまずは最初はつみたてNISAでS&P500満額買ってから、来年以降、徐々に下2つを買っていく予定です!(2022年8月30日追記:最終的にはいろいろ考えてつみたてNISA口座と特定口座のみで、S&P500のみに絞りました!詳細は▼この記事で!)

-

-

僕が楽天証券のインデックス投資を全米株式S&P500に一点掛けしようと思った理由!

(注意!本文にも書いてありますが▲この楽天証券のつみたてNISA口座の設定変更は2021年末で終了しています。2022年からはリニューアルされてより簡単になっています。詳しくはこちらをご覧ください!) ...

続きを見る

インデックス投資のスタートと同時に上記の図のような『老後資金戦略』を練るのがオススメ!老後の『おカネ』の不安をミニマムに!

で「全世界株」とか「米国株」という言葉が出てきますが、僕は株でボロ儲けをするつもりは全くないですし、もっというと株自体に特に興味がないですw

何度も言いますが、この人生100年時代に、老後の「三大リスク」の「おカネ」リスクをミニマムにするのに、インデックス投資という「マネーマシン」を作ろうとしているだけです。で、その「マネーマシン」が『老後資金戦略』のどの部分に一体、位置するんだろう?ってことで自分自身で『見える化』してみたのが冒頭のアイキャッチ図です。で、そう考えていくと、

「究極的にはインデックス投資(投資信託)は元本どころか平均利回り4%の配当金を取り崩すことも極力、先延ばしにして『マネーマシン』を維持し続ける」

のが僕の人生の最適解になりました。「ゼロで死ね」っていう本がありますが、もう僕は真逆の生き方ですねwベストは死ぬ時が一番、資産がマキシマム、みたいなw

だって僕の人生の目的は「死ぬまでブログを書き続けること」ですから。今時点で欲しい「モノ」は特にないので、無駄遣いは極力ミニマムにしていきたいと思いました。死ぬ時に余ったおカネはこのブログのサーバー代に充ててもらい、このブログが僕の死後も半永久的に残ることを希望します!以下に上記のような戦略に至った理由を述べていきます!上記の図を見ながら読み進んでいってもらえれば幸いです!

「死から逆算する」作戦だと人生のMAXは125歳になった!「長生きはリスク」と考えるべき!

まず「人生100年時代」と言われますが、100歳でタイムリミットで全員死ぬわけではなく、100年以上も生き続ける人も多いと思います。僕のばあちゃんも2人とも90代まで生きましたし、うちの親もまだまだ死ななさそうな感じなので余計にそう思います。

で、「長生き」というと「ご長寿」みたいに、めでたいように思えますが、実は「長生き」ほど大きなリスクはないと僕は考えます。逆に早死にすればこれらのリスクは考えなくてもいいわけで。そもそも『年金』というものの存在自体が「長生きというリスクに対する保険」ですからねぇ。

「リスク」である限り「リスクマネジメント」が必要であり、「リスクマネジメント」の観点から「最悪の事態」を考えると、僕は人生のMAX寿命は125歳だと計算することにしました。その根拠は大隈重信の「人生125歳説」です!

wikiによるとこれまでの人類の記録上の最長寿記録は122歳らしいですが、医療の発達などにより今後はそれ以上の人も出てくるような気がします。『LIFE SPAN』という本には150歳まで生きるという説もあるそうです。そんな先の時代には肉体が衰えても脳みそだけロボットに移植して永遠に生きる、みたいなことも可能かもしれませんがw

とりあえず肉体のMAXは125年をMAXにしました!MAXが決まればそこから逆算して「対策」が練りやすいので!

人生をMAX125歳に設定したらインデックス投資は可能な限り寝かせておいて平均利回り4%の分配金も再投資し続けるのがベターだと思った。金の卵を産むニワトリは殺さない!

人生がMAX25歳としたら、今、流行りの『FIRE』のメインストリームである「インデックス投資での平均利回り4%取り崩しで生活費をカバーして死ぬまで生きて行く」のはちょっとリスクがあるかな?って思いました。125歳まで持続可能とは思えない。。。

個人的には、できれば100歳くらいまでは元本どころか平均利回り4%の分配金も再投資にあて、今から数十年、『複利』の力をマキシマムに効かせた雪だるまを転がし続けるほうが、老後の「リスクマネジメント」としては『アンパイ』だと思いました。

もちろん、それは理想ですが、インデックス投資は僕は「金の卵を産むニワトリ」だと認識しているので、殺すのは論外で、産んだ卵もまたニワトリに食べさせてさらに太らせ続ける作戦でいきたいと思っています。で、そうなると逆に100歳くらいまでは生活費はそのインデックス投資の切り崩し以外で極力、賄うことを考えました!

人生をMAX125歳だと考えると年金は70歳で繰り下げ受給して42%増しでもらう作戦がベターだと思った!

『老後』というと、まずは『年金』と思う人も多いとおもいますが、人生がMAX125歳だと考えると、僕はやっぱり70歳で繰り下げ受給がベストだと思いました。

理由は70歳で繰り下げ受給だと42%増しでもらえるのが一番、大きいです!

(2022年8月30日追記:2022年4月に年金繰り下げ受給の上限年齢がさらに75歳になりました。75歳受給だと84%増しです!)

逆に言うと、僕のように休み休み働いてきた人間だと42%増しでも2桁万円もらえない可能性もあるので、その安い年金で125歳まで走りきるのはしんどいかなと。なので、個人的には『年金』というより、「70歳過ぎたら『年金』というベーシックインカムがもらえるのでインデックス投資を切りくずさなくて良くなる」くらいに考えることにしましたw

さらに、後述しますが70歳以降もなんらかの仕事を続けていこうと考えています。その大きな理由はうちの親父が現在74歳でも普通に働いているからと、働かないとボケやすいからです。

また年金制度自体の崩壊を気にする人もいますが、学長本にも書いていますが、年金には税金も投入されているのでまだしばらくは崩壊しないと思いますし、崩壊したら崩壊したで、我々ロスジェネ世代なんて絶対に生活保護受給者が出まくるので、生活保護がロスジェネ老人のスタンダードくらいになるか、もうそれならいっそベーシックインカム制度に移行するような気もします。個人的にはそういう時代は逆に見てみたいとも思いますw(我ながらポジティブすぎるなw)

というわけで、人生MAX125年だとすると、インデックス投資の切り崩しは100歳前後、70歳からは年金というベーシックインカムも入るので「70歳までどう生きるか?」を次に考えました!

年金が70歳スタートだとすると70歳までは今まで通り本業と副業を続け、稼いだおカネはインデックス投資に積み立てるべきだと思った。『FIRE』は特に目指さない!

で、結論を先に言うと、70歳までは僕は今まで通りです。本業(派遣社員などの勤め人)をやりながら、副業であるこのブログを書き続ける。派遣切りなどで仕事が強制的に終わったら、失業保険などを使ってブログマネタイズにフルコミット、みたいな。

もっというとこのライフスタイルは20代前半の大学時代からずっと変わっていません、昼間はバイトで働き、夜に大学のメディアネットワークセンターで学内掲示板に書き込み、みたいな。(あ、授業は出てませんでしたw)60代でも、これが僕のライフスタイルに一番、あっているような気がします。

今、流行りの『FIRE』ですが、ケチケチ生活で投資資金を捻出してインデックス投資に充てるまでは僕と同じですが、その配当利回り4%だけでずっと生活していくのは人生125年と考えるとちょっと先行き不透明な気がします。FIRE後も普通に好きな仕事で働くならリスクは回避できると思いますが。

アメリカ人のFIRE希望者は良くわかりませんが、現在の日本人のFIRE希望者に関しては、とりあえず「新卒カード」で入社した会社で20代前半から残業・休日出勤というブラック環境でぶっ続けで働いていて「とにかくこの会社を辞めたい!ていうかもう一生、働きたくないでござる!!」というアラサー男子が多いような気がします。

僕に関しては大学卒業後も働かずにアジアをぶらぶらしてたり、帰国後もメルマガの読者の家にお世話になっていたり、その後は後輩の家を譲り受けてバイト→派遣社員で働いたり辞めたりを繰り返しているので、20代前半からぶっ続けで働いている人の気持ちは想像はできますが、僕のような『るろうに』からしてみれば「よーやるわ」という感想ですw

なので、元々、生活コストがミニマムな僕はまぁ、常時、FIREしているようなものなので、派遣切りされても雇用保険(失業保険)で余裕で暮らしていける感じなので、今後も投資で資産は増やしていくものの、特にFIREへの憧れはないかな。。。疲れたら休めばいいだけだとシンプルに考えている。

それよりは70歳で『年金』という「ベーシックインカム」をもらうまではできるだけ働いて、インデックス投資への「タネ銭」をつくり、かつ、年金受給額も僕なりにマキシマムにしていきたいと思っています。

でも疲れたら失業保険でゆっくりして、年金は「免除申請」です。なぜなら、特に派遣切りだと免除申請しておけば全額免除になる可能性が高く、▼全額免除だと1/2の年金がもらえるからです!

手続きをするメリット

国民年金保険料の免除制度・納付猶予制度

・保険料を免除された期間は、老齢年金を受け取る際に2分の1(税金分)受け取れます。

(手続きをされず未納となった場合、2分の1(税金分)は受け取れません。)

・保険料免除・納付猶予を受けた期間中に、ケガや病気で障害や死亡といった不慮の事態が発生した場合、障害年金や遺族年金を受け取ることができます。

まぁ、要は僕はベーシックインカムが発生する70歳までは今の働き方・生き方を続けます!副業であるブログ記事はどんどんストック型で増えていきますしね!

70歳で年金受給がスタートしても「ベーシックインカム」と割り切り、元気なうちはやはり本業&副業は続けようと思った。

で、上の図での「雇用保険」の下に「高年齢求職者給付金」と書いていますが、これは比較的新しくできた制度で、ミニマムに説明すると「65歳以上の雇用保険」ですね。今まで雇用保険(失業保険)の受給年齢は65歳までだったのが65歳以上ももらえるようになりました。人手不足時代、人生100年時代を感じますねぇ。▼ただし基本手当は1年未満の雇用は30日分、1年以上の雇用は50日分と、さすがにミニマムです。

ただ、これの大きいところは「年金」というベーシックインカムと併用で受け取れるということです。なので、僕の場合は70歳以降は年金と併用で、今のような生き方を続けていけばやはりインデックス投資の4%切り崩しをその分、後ろ倒しできる確率が高くなるということです。

なので、70歳を過ぎても、元気なうちは本業&副業という今の生活スタイルをさらに続ける、もしくはなんらかのビジネスを始めるなどして働き続けるのが得策だと思っています。そうなると、やはり「三大リスク」の『健康』の維持が非常に大事だと思いました。

でも全部ダメでも日本には生活保護がある!『おカネ』より大事なのは『健康』と『人間関係』だと思う!

でも、僕はそもそも、そういう「作戦」を練るのが好きというか、ある種の趣味みたいなところがあるので作戦を練っているだけで、それらの作戦が全部、ダメになる可能性も当然、あると思います。

例えば病気や怪我で働けなくなるとか、Google先生のアルゴリズム仕様が変わってブログでマネタイズができにくくなるとか、年金制度がやっぱり崩壊するとか、インデックス投資でリーマンショック級の不況がずっと続くとか、楽天銀行が破綻するとか、それらがすべて同時に起きるとかw

まぁ、それらがすべて起きる可能性はさすがに低いと思いますが、そうなった場合は、もう日本には「生活保護」という制度があるのでそれを使わせてもらいましょう。そのためにずっと納税もしてきたんだし、日本国憲法で『生存権』は保証されています。

むしろ、それらがすべて崩壊なんてしちゃったら、我々ロスジェネ世代なんて生活保護スタンダードになるだろうし、むしろそういう時代はちょっと体験してみたい気もします。なので、「おカネ」は大事ですが、僕は「所詮、おカネの話」だと思っています。それより『健康』と『人間関係』の維持の方が大事だと思っています。その2つがあればカネなんてなくてもどうにかなる!

そして「明日死んでも後悔しないように生きる」ことが人生で一番大事!

ただ、そこまで万全の戦略を立てても、生物である限り、明日、交通事故などで死ぬ可能性もあるわけです。なにより、この記事を書いている2021年8月6日現在の東京は新型コロナの感染者数が毎日のように新記録で、医療崩壊寸前で、コロナに感染した場合の中等症でも自宅療養というサバイバラスな状況ですw

なので、こんな記事書いていても、明日、いきなり死ぬ可能性もあるんです(それはそれでこの記事はサイコーのネタ記事になりますねw125歳とかw)。なので、僕は人生で大事なことは長くダラダラ生きることではなく、

「1日1日を自分らしく、満足して生きていくこと」

だと思います。それが明日までになるのか、125歳になるのかわかりませんが、

「明日死んでも後悔しないように生きる」

ことこそが大事だと思いますし、むしろそれこそが本来の『生きる』ということなのじゃないでしょうか?

楽天証券でのインデックス投資(S&P500)買い付け時の僕のタイムライン!

というわけで、戦略の基本コンセプトは上記のようになったので、ここからは実際に楽天証券のインデックス投資でS&P500を買い付けした時の僕のタイムラインを貼り付けます!これから楽天証券で購入する方の参考にしてもらえれば!またこれ以外の他のいろんな動画や記事も是非、参考にして情報収集してもらえれば!

まずは両学長動画やバンクアカデミー動画などで勉強しまくる!

参考までに、僕は今年春頃から学長本&動画をメインにネットやYouTubeなどで楽天証券の情報を集め、6月に楽天証券に申し込み、7月につみたてNISA口座を開設しました。そして8月1日から着々と準備し、8月5日に購入しましたが、それでも当日までわからないことだらけでした。。。

勝間さんの「お金は銀行に預けるな」をパラパラと飛ばし読み読了。 最初に読んだアラサーの頃はわけわかめだったけど、今年の春に金融リテラシーを上げたので大事なところとそうでないところがすぐにわかるようになったし、自分にあんまり関係ないところはいっきに飛ばし読み出来るようになってた!

つみたてNISA初年度の7月以降の買い付けはやや複雑だけど2022年度から楽天証券は少し簡単になった!

その後、つみたてNISA初年度で7月以降の買い付けで40万円満額使い切る方法がわからず調べ▼この方法にたどり着く。

【増額設定を使おう】楽天証券で年の途中からつみたてNISA40万円を使い切る方法は?楽天カード決済を利用した設定の仕方も解説!

なるほどなー。 11月13日過ぎたら来年1月からのインデックスの設定しないとなー。

(2022年8月30日追記:【注意!】▲この複雑な方法は▼この記事で書いたように2021年で終了しました。現在はもっと簡単な設定になっているようです!)

-

-

僕が楽天証券のインデックス投資を全米株式S&P500に一点掛けしようと思った理由!

(注意!本文にも書いてありますが▲この楽天証券のつみたてNISA口座の設定変更は2021年末で終了しています。2022年からはリニューアルされてより簡単になっています。詳しくはこちらをご覧ください!) ...

続きを見る

楽天証券の楽天カード引き落としのカード登録は忘れずに!

そして楽天証券の楽天カード引き落としについて、そもそもまだカード情報を登録してなかったからこの方法で『固定費カード』の情報を登録しました!楽天証券で楽天カードで引き落とし決済する場合は当たり前ですが、カード情報を登録しないといけません。2枚持ちの人は『固定費カード』と『変動費カード』を間違わないように!

(2022年8月30日追記:2022年夏より▼楽天キャッシュ決済のほうがポイント還元率が高くなったので、僕は現在は楽天キャッシュ決済をオススメしています!)

-

-

今後の楽天経済圏のメインは『楽天キャッシュ』になるのでは?楽天証券で残高キープチャージして楽天Payでも使ってみた!

昨年夏から『楽天経済圏』に突入したA1理論です! そして1年間ほど、存在自体がよくわからなかった『楽天キャッシュ』でしたが、この夏(2022年夏)に楽天証券の投信積立が楽天キャッシュでできるようになっ ...

続きを見る

楽天市場でのSPU倍率アップのための楽天ポイント投資のやり方はバンクアカデミー動画が詳しいよ!

その後、S君と散歩中に話していて楽天市場でのSPU倍率アップのための楽天ポイント投資の話になる。これは後述しますが、楽天証券の右上の設定画面で一発設定OKでした!

楽天証券での楽天市場SPU1倍到達の為のポイント利用設定、株式購入画面まで行かなくても、 楽天証券TOP→グローバルメニューのNISA つみたてNISA→画面右上のR SPU↑ボタン でいつでも設定できるな。 とりあえず楽天証券に詳しい知り合いの勧めで毎月1ポイント利用で設定した。

▼この動画で詳しく説明されています!

【これがおすすめ】楽天ポイント投資のやり方・攻略方法|ポイント運用との違いも解説!

ちなみに今は楽天証券TOP右上のマイメニューをクリックしてさらに右上の「ポイント設定・SPU」でも設定が可能ですな。 つみたてNISA購入時に焦って設定しなくてよくなったのかな?

ついに!つみたてNISA満額購入完了!

そしてついに、、、

つみたてNISA、満額購入したったー!!

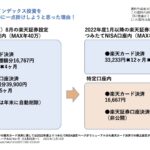

つみたてNISA口座設定は以下のとおり、

楽天カード決済

33,233円+増額16,767円=50,000×4ヶ月

楽天証券口座決済

100円×39,900円=40,000×5ヶ月

つみたてNISA初年の今年はトータル40万円積立。

11月に来年1月からの増額を特定口座で設定予定。

ちなみに、つみたてNISA口座での楽天証券口座決済はこの動画を参考にして毎月積立で、積立指定日は楽天カード決済日と同じ毎月8日に設定してみた。 そしたら8月8日スタートになったので楽天証券口座決済は今月からスタートで5ヶ月に!

というわけで、つみたてNISAの満額設定完了! 投資信託だけど生まれて初めて株を買った。 姫路の浜手のビンボー借金家庭出身で、奨学金まみれで東京に出てきて寮費月3千円の寮に住んで、卒業後は実家に仕送りしてた20代からは考えられないな。 自分がアメリカの大企業にカネを貸す側になるなんて。

つみたてNISAを満額買付注文直後にこの記事がアップされて感謝しかないです。僕は20年後も特定口座に移行して寝かし続け、その後も年金&ブログ収入とかで極力取り崩さない方向で老後を豊かに生きていきたいと思います。

ドルコスト平均法実績紹介。世界株式インデックスを定額で積み立て続けると、NISAは4年間で1.4倍になりました。非NISAの積立は14年では3.2倍です。

というわけで、人生100年時代から逆算した『老後資金戦略』、時間があるとき是非、立ててみてはいかがでしょうか?そしてその戦略の要となるドルコスト平均法でのインデックス投資も楽天証券で初めてみてはいかがでしょうか?

ていうか、これ絶対、やったほうがいいですよww

以下は追記!

2021年8月19日追記:ポイント投資での楽天市場でのSPU達成は設定さえしておけば楽天ポイントが0ポイントの月でも達成できるとのことです。近くその動画もバンクアカデミーでアップされるらしいです。

2021年8月26日追記:上記のバンクアカデミーの動画アップされました。楽天証券SPU達成は0ポイントでもOK。楽天カードでの楽天ポイント支払いも設定しようかと思いましたが「受付期間:毎月12日(請求確定金額反映後)~最長24日」までらしく設定できず。まぁ僕の場合はちょくちょく楽天Payを使うので通常ポイントも楽天Payで1年以内に使いきれる気もするので一旦保留です。

2021年8月28日追記:インデックス投資戦略と合わせて考えたい年金戦略に関して▼「年金ネット」をもとに考えた記事を後日書いたので追記します!

-

-

日本年金機構「年金ネット」に能動的・定期的にログインして老後の年金戦略を見直そう!

7年くらい「年金ネット」にログインしていなかったA1理論です。 みなさん、日本年金機構の「年金ネット」にログインしたことありますか?もしくは最近、いつログインしましたか? 今回のこの記事では、かなり久 ...

続きを見る

2021年9月20日追記:楽天証券からほぼ毎日送られてくる『投信基準価額メール』を配信停止しました!インデックス投資のみの運用者ならこのメールの受信は必要ないと思います。大事なのは20年後、30年後、40年後のトータルのリターン金額なので!

2021年9月21日追記:昨日の楽天証券のメールマガジンに続き、楽天銀行のメールマガジンも全て配信ストップしました!これでメールボックスがかなりスッキリ!必要のない外貨定期預金とかの勧誘メールが多いのでこの方法で4種類のメールマガジンをオール配信停止に!

2021年9月22日追記:Gメールでは「新着」ではなく「プロモーション」カテゴリに分類される「楽天証券ニュース」も配信停止に!

2021年9月30日追記:この9月にサービス開始されたばかりの楽天証券の二段階認証(ログイン追加認証)を設定しました!これ絶対に設定しておいたほうがいいですよ!僕はあらゆるサービスを可能な限り二段階認証設定しています!

2021年10月13日追記:楽天証券でのインデックスファンドのS&P500、8月からずっとマイナスでしたが、やっと評価損益がプラスになりました。記憶にある限り初めてのプラス。やっぱり株式での利益が増えるとちょっと嬉しいな。人生初の体験。

2021年10月25日追記:来年度以降のインデックス投資の方針を策定したので、つみたてNISA口座の証券口座引落日を変更しました。

楽天証券の1年目のつみたてNISA口座の引落方法を以下のように変更完了。積立金額等その他は変更なし。 ・クレジットカード決済 変更なし ・証券口座引落 毎月8日→毎月2日 来年からの2年目以降の特定口座の証券口座引落日も毎月2日にする予定。

来年からの2年目以降の特定口座の証券口座引落日も毎月2日にする理由。 ①全米株式は毎月1日に高値になるとの傾向があり時差も考えて2日に設定 ②楽天市場のSPUが毎月2日から1倍アップする(毎月5日の2倍増の日に間に合う) ③個人的に月初に引落されると気が楽(家賃とカードが前月末引落だし)

今年の11月12月のつみたてNISA口座の証券口座引落を毎月2日に設定した理由。 ①来年以降のつみたてNISA設定は楽天カードの引落額変更日が11月13日なので、その日に33,333円に変更可能だが証券口座引落日が8日設定のままだとつみたてNISA口座引落をすべて変更するには12月8日まで待たないといけない。

つみたてNISA初年度の今年はつみたてNISAは年満額40万円のみとし、来年度から改めてつみたてNISA満額+特定口座にしようと決めたので、それなら12月2日〜12月12日までに来年度のつみたてNISA口座と特定口座の設定をすればいいので日程に余裕ができて気が楽なため。年間の全体スケジュール的にも。

ちなみに来年度からのインデックス投資予定

①つみたてNISA口座

楽天カード引落33,333円

S&P500予定

②特定口座

楽天カード引落16,667円

S&P500予定

③特定口座

証券口座引落(非公開)円

オールカントリー予定

できればつみたてNISAの残り19年間の終了まではこの設定を変えずにいきたい所存。

というわけで、年末に書いた記事が▼こちらになります!結局、つみたてNISA口座と特定口座のみで、S&P500のみにしました!

-

-

僕が楽天証券のインデックス投資を全米株式S&P500に一点掛けしようと思った理由!

(注意!本文にも書いてありますが▲この楽天証券のつみたてNISA口座の設定変更は2021年末で終了しています。2022年からはリニューアルされてより簡単になっています。詳しくはこちらをご覧ください!) ...

続きを見る

この記事のミニマムなまとめ!

- 老後の三大リスク『おカネ』『健康』『人間関係』に関しては速やかに対策を!!

- 『おカネ』対策に関しては学長本を読み、楽天証券でつみたてNISA口座を開いてS&P500かオールカントリーを買うだけ!

- インデックス投資のスタートと同時にこの記事のアイキャッチ画像の図のような『老後資金戦略』を練るのがオススメ!

- 「長生きはリスク」と考えるべき!

- 『おカネ』より大事なのは『健康』と『人間関係』だと思う!

- 楽天証券でのインデックス投資買い付け時はこの記事の最後のほうのタイムラインを参考にしてください!

という感じです!皆様、どうかよりよき人生を!

2022年8月30日リライト時の追記!

この記事を書いてから1年以上が経過しました。楽天証券の設定や、年金の繰り下げ受給の上限年齢などは変わりましたが、『おカネ』よりも『健康』、『健康』よりも『人間関係』という僕の考えは変わらないどころかより強まっています。そして僕はまだ社会復帰できていませんw